Seitdem hat sich eine ganze Menge geändert und heute ist die Nachfrage nach Dachfonds eher abgeflacht.

Stellt sich die Frage: Sind Dachfonds im Jahre 2020 wirklich out?

Wieso flachte die Popularität überhaupt ab?

Die Sicht der Dachfondsgegner

Denn schaut man sich die aufgeführten Argumente genauer an, so fällt eindeutig auf, dass es sich weitgehend immer wieder um ein und dieselben Kritikpunkte handelt. Viele dieser Kritiker bemängeln, dass ein Fund-of-funds-Konstrukt, wie ein Dachfonds, einfach zu teuer sei und nicht mehr in die heutige Zeit von sinkenden Margen und höherer Preissensibilität passen würde.

Ergänzend werden die oft nur durchschnittlichen Ergebnisse der Dachfonds genannt und der mit Abschaffung der Abgeltungssteuer entfallenden „Steueraufschubvorteil“ wird ebenso angeführt.

Kritikpunkte, die am Sinn der Dachfonds vorbei gehen

1) Beispielsweise ist der Vergleich der Kosten von Dachfonds mit direkten Zielfondsinvestments, wie ETFs oder aktive Aktienfonds völlig sinnbefreit. Aufgrund der hohen Diversifikation und Risikostreuung über eine zweite Ebene (mit zusätzlichen Zielfondskosten) muss der Dachfonds einfach teurer als der herkömmliche Fonds sein. Daher sind die höheren Kosten ein ganz bewusstes und unvermeidbares Investment und der Preis für die gewünschte Diversifizierungs- und Sicherheitskomponente. Somit ist es müßig die Qualität eines Dachfonds an seiner Gebührenhöhe festzumachen, statt an dem finalen Ergebnis nach Kosten.

Strategie und nicht Modetrend

Hier wird bereits ein wichtiger Unterschied klar. Nämlich, dass Patriarch diese Fonds nicht als Steueroptimierungsinstrument zur Abgeltungssteuer eingeführt hat, sondern als klassische, bequeme und risikooptimierte Kapitalanlage für das Breitenpublikum.

Auch der unveränderte Investmentansatz, die „Patriarch-Best-Advice-Philosophie“, spricht für sich. „Keine Patriarch-Zielfonds erlaubt, Zielfondsquote des mandatierten Managements (DJE Kapital AG) maximal 15%, sowie keine einzelne KVG-Gewichtung oberhalb von 10%“. Diese klare Philosophie wird seit stolzen 14 Jahren unverändert strikt eingehalten. Der Investor bekommt also auf Zielfondsebene definitiv das Beste was der breite Fondsmarkt in Deutschland zu bieten hat !

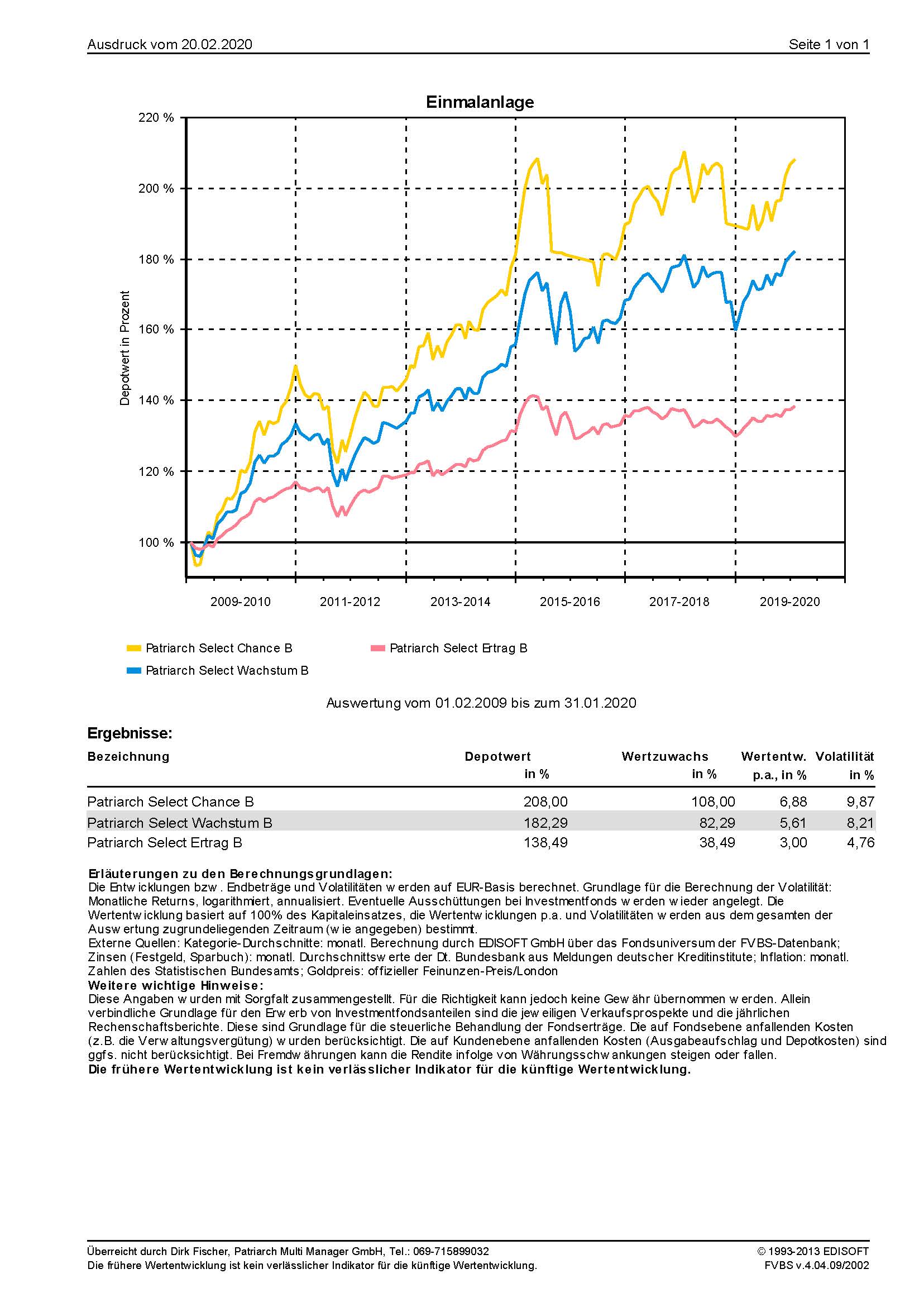

Auch die Gebührenstruktur der drei Fonds ist seit Beginn absolut unverändert, sodass jedem sofort klar wird, dass diese Produkte von Anfang an fair und marktkonform kalkuliert wurden. Das zeigen dann auch die Ergebnisse für die Anleger.

Von wegen Out – Geheimtipp Dachfonds!

Noch beeindruckender im Wettbewerbsvergleich

In der Vergleichsgruppe des Patriarch Select Wachstums befinden sich sage und schreibe 436 Fonds, die alle dasselbe Ziel verfolgen. Die rote Line zeigt deren Durchschnittsergebnis im Verlauf. Was auffällt ist, dass der Patriarch-Fonds IMMER ein besseres Ergebnis liefert und die Qualitätsschere immer weiter aufgeht. Was kann ein Anleger sich Schöneres wünschen?

Gerade, wenn ein Segment mal kritischer betrachtet wird, zeigen sich ganz besonders die Qualitätsunterschiede. Je mehr Dachfonds vom Markt verschwinden, desto glücklicher dürfen sich die Patriarch-Kunden in ihrem defensiven Patriarch Select Ertrag (WKN: A0JKXY), ausgewogenen Patriarch Select Wachstum (WKN: A0JKXX) und offensivem Patriarch Select Chance (WKN: A0JKXY) schätzen. Wie immer gilt eben auch hier, wie bei jeder Geldanlage – genau hinschauen! Solche Qualitätsdachfonds sind heute mehr denn je eine Kaufoption…

Geschäftsführer der Patriarch Multi-Manager GmbH

[xyz-ihs snippet=”ratgeber-anforderung”]